Une put Option est un contrat qui donne le droit à l’acheteur, mais pas l’obligation, de vendre un actif à un certain prix et à une date d’expiration précise. La valeur d’une put option augmente si le cours du marché de l’actif baisse. Quels sont les enjeux liés aux put options? Il s’agira dans cet article d’exposer les bienfaits et risques liés aux put options.

Comprendre les put options

L’achat d’un put permet de bénéficier de la baisse du cours d’une action avant l’échéance de l’option. L’option put est aussi un produit financier donnant le droit d’achat ou de vente sur un actif sous-jacent (action, matière première, etc.) pendant une période donnée à un prix convenu à l’avance, appelé prix d’exercice.

Aussi les put options sont des produits dérivés car leur valeur dépendent de celle de l’actif (ou produit), qualifié de « sous-jacent », sur lequel elles portent. Ces produits peuvent être physiques (matières premières), des instruments financiers (actions, obligations, taux d’intérêt, cours de change) ou encore des indices boursiers.

Les avantages des put options

Les put options sont des instruments à manier avec prudence puisqu’une mauvaise manipulation de votre part entraîne de très grands risques.

Les puts options présentent quatre avantages principaux. Elles :

- nécessitent peu de capital

- représentent dans certains cas un investissement moins risqué que les actions

- offrent un rendement potentiellement élevé

- offrent de nombreuses stratégies supplémentaires

Les put options nécessitent peu de capitaux

Leur effet de levier peut être considérable. Pour une prise de position équivalente, une put option permet d’avancer moins de capitaux.

Exemple : Paul veut investir dans 200 actions à €90 l’unité. S’il choisit d’acquérir les titres directement, il devra donc débourser une somme de 18 000€. S’il décidait au contraire d’acheter deux calls à €25 chacun, son investissement total s’élèverait à €5 000 (2 contrats de 100 actions x €25 le cours du marché). Paul économise donc €13 000, qu’il pourra par exemple utiliser pour épargner ou faire un autre placement.

Les options sont une alternative crédible aux ordres stop

Les options peuvent servir de couverture à une position, un peu comme un ordre stop. Ils sont même plus efficaces que les ordres stop. L’ordre stop bloque les pertes si l’action chute en-dessous d’un prix déterminé par l’investisseur, mais sa faiblesse d’un ordre stop réside dans sa nature même : il ne peut être exécuté qu’en cours de séance*.

Exemple : Paul achète une action €80. Il souhaite limiter sa perte maximale à 10% de son investissement initial et place à cet effet un ordre stop, à €72. Si le prix de l’action tombe en dessous de €72, un ordre de vente est passé automatiquement.

Un ordre stop fonctionne durant la journée, mais pas pendant la nuit. En effet, les ordres sont pris en compte seulement pendant les heures d’ouverture de la Bourse. Cependant, les ordres continuent à s’accumuler dans le carnet après la clôture de la séance, ce qui détermine le cours d’ouverture du lendemain.

En résumé, une action peut perdre de la valeur avec le gap d’ouverture.

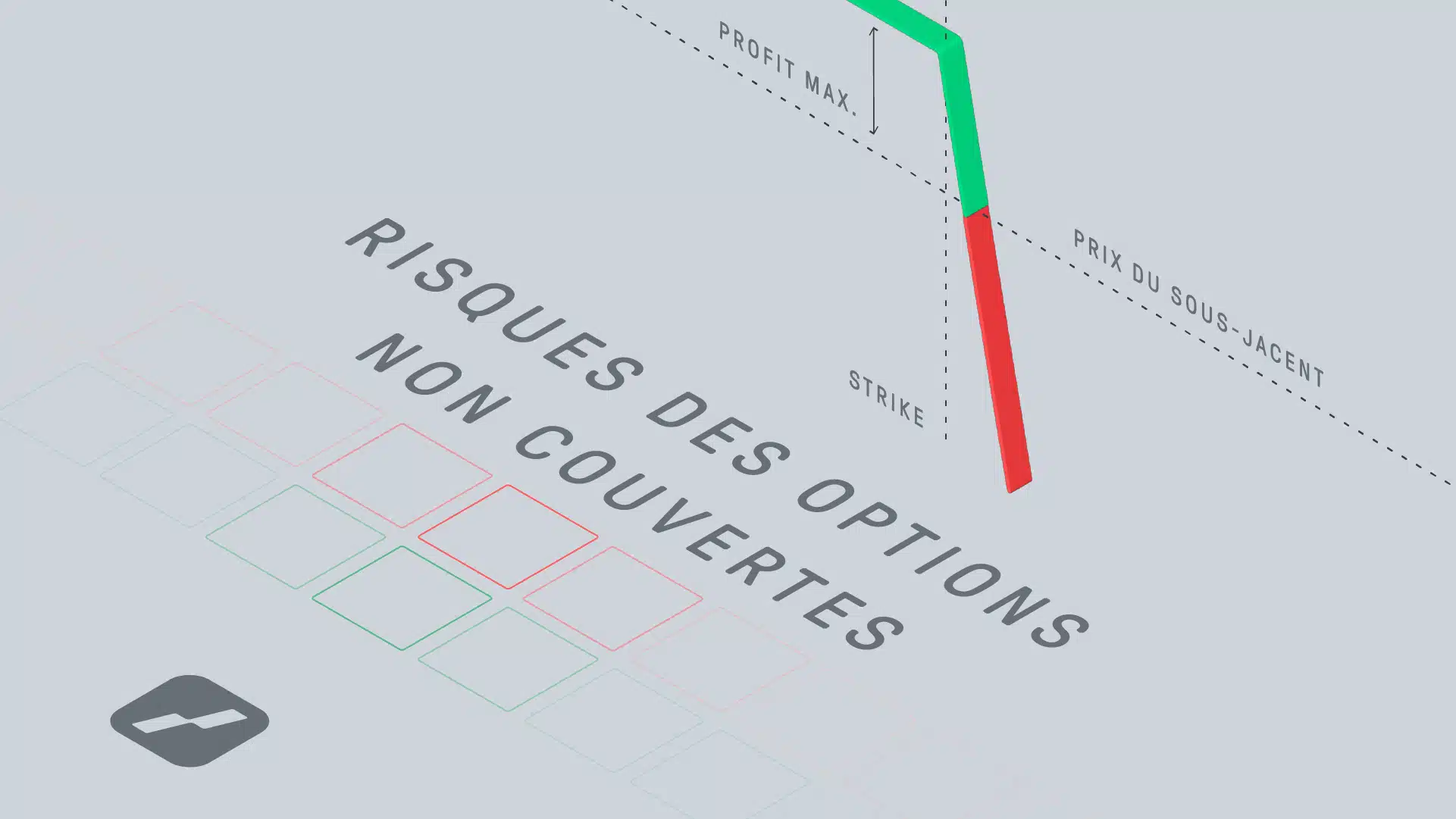

Les risques des put options

Les options peuvent être des instruments à risque très élevés. Il est donc important que vous suiviez de près vos placements et que vous connaissiez toujours le degré de risque auquel vous faites face.

Jetons un coup d’œil à certains risques pouvant être associés aux options.

Positions acheteur ou longue (acheteurs d’options d’achat et d’options de vente)

Si vous achetez une option d’achat ou une option de vente, le risque auquel vous vous exposez est défini. La plus grosse perte que vous pourriez subir est le montant de votre investissement

Examinons la façon dont l’effet de levier peut jouer en votre faveur ou vous nuire, selon le cas.

Supposons que vous achetez 10 options d’achat de la société ABC. Le tout représentant 1 000 actions avec un prix d’exercice de 9 € par action. Le prix courant de l’action de la société ABC est de 10€. La valeur marchande totale des actions est de 10000 €. Si vous exerciez votre droit d’achat des actions au prix d’exercice, il vous en coûterait 9000 € (1000 x 9 €). La différence entre la valeur marchande de l’action et le prix d’exercice de l’option est la valeur intrinsèque.Dans le cas présent, ce montant serait de 1000€.